- ताजा

- लोकप्रिय

-

प्रहरीमाथि खुकुरीले आक्रमण गर्न खोजेपछि लागु औषध कारोबारीमाथि गोली प्रहार

-

केन्यामा बाँध फुट्दा ४२ जनाको मृत्यु

-

संविधान संशोधनको नेतृत्व कांग्रेसले लिनुपर्छ : रमेश लेखक

-

राष्ट्र बैंकद्वारा नेपाल एसबीआई बैंक सम्मानित

-

सुपरहिरो बन्दैछन् रणवीर सिंह ?

-

नयाँ इन्जिन र डिजाइनसहितको नयाँ गाडी बनाउने हो : डा. भट्टराई

-

निर्वाचन प्रणाली परिवर्तन गरिछाड्ने अभियानमा छु : कोइराला

-

गर्मीको प्रभाव : बंगलादेश र फिलिपिन्समा विद्यालय बन्द गर्न आदेश

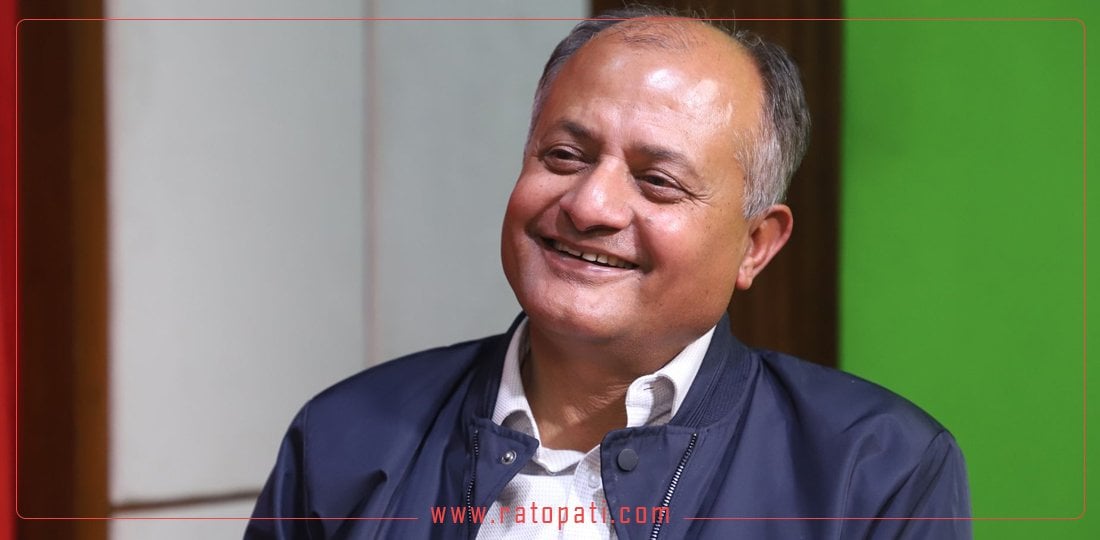

‘घरजग्गा कारोबारमा केन्द्रीय बैंकले लिएको नीति पुनरावलोकन गर्न सकिन्छ’

कोरोना महामारीका कारण अर्थतन्त्रमा देखिएको सङ्कुचन र जग्गाको वर्गीकरणका लागि भन्दै राज्यले कित्ताकाट रोकेपछि देशव्यापी रूपमा घरजग्गाको कारोबार घट्यो । यसबाहेक, मौद्रिक नीतिबाट नेपाल राष्ट्र बैंकले रियलस्टेट कम्पनी, आवासीय कर्जा र पहिलो घर कर्जाका लागि कडा नीति लियो । यस्तै, ५० लाखदेखि २ करोड रुपैयाँसम्मको घरकर्जा लिन मासिक आम्दानीको ५० प्रतिशत किस्ता तिर्नपर्ने व्यवस्था समेत राष्ट्र बैंकले अवलम्बन गर्यो । फलस्वरुप देशभर घरजग्गाको कारोबार घटेको व्यवसायीहरूको भनाइ छ । जसको समग्र प्रभाव राजस्व सङ्कलनमा परेको र अर्थतन्त्र चलायमान बन्नबाट रोकिएको आम बुझाइ छ ।

नेपाल राष्ट्र बैंकले अवलम्बन गरिरहेको नीति र भावी दिनमा लिन सक्ने नीतिका विषयमा सो बैंकका कार्यकारी निर्देशक गुरुप्रसाद पौडेलसँग रातोपाटी बहसमा गरेको कुराकानीको संपादित अंशः–

- कोरोना महामारी र सोही समयमा सरकारले जग्गा वर्गीकरणका लागि कित्ताकाट रोक्दा देशव्यापी रूपमा घरजग्गा कारोबारमा गिरावट आयो । यससँगै सहकारी समस्यामा पर्न थाले र गाउँगाउँका सर्वसाधारणले जम्मा गरेको रकम डुब्न थाल्यो । फलस्वरुप समग्र अर्थतन्त्रमा समस्या आएको बुझाइ छ । राष्ट्र बैंकले यसलाई कसरी विश्लेषण गरेको छ ?

यसलाई हेर्ने अलगअलग पाटा हुन्छन् । नेपालका बैंक तथा वित्तीय संस्थाहरूले स्थिर सम्पत्ति धितो राखेर कर्जा प्रवाह गर्छन् । पछिल्लो तथ्याङ्कअनुसार कुल प्रवाहित कर्जाको करिब ७७ प्रतिशत स्थिर सम्पत्ति (घर–जग्गा) धितो राखेर प्रवाहित छन् ।

यसकारण घरजग्गाको मूल्यको उत्तराचढावले बैंक तथा वित्तीय संस्थामा समस्या आउने नै भयो । तपाईंले भनेजस्तो कित्ताकाट रोकिनु र महामारीले आर्थिक गतिविधिमा पारेको प्रभावका कारणले ‘रियलस्टेट सेक्टर’ प्रभावित बन्यो । र, बैंक तथा वित्तीय संस्थालाई सोझो असर पर्न सक्छ भनेर हामीले हेर्छौं ।

तपाईंले भनेजस्तै यतिबेला बैंक तथा वित्तीय संस्था घरजग्गाका कारण समस्या छन् । प्रत्येक दिन पत्रिकामा बिक्रीको सूचना आइरहेका छन् । बैंकहरूले घरजग्गा क्षेत्रमा गरेको लगानीमध्ये कतिजति खराब ऋणमा परिणत भएका होलान् ? केन्द्रीय बैंकसँग तथ्याङ्क छ ?

बैंक तथा वित्तीय संस्थाले समग्रमा ५१ खर्ब रुपैयाँ बराबरको कर्जा प्रवाह गरेका छन् । यसमध्ये घरजग्गा क्षेत्रमा १२.५ प्रतिशतको हाराहारीमा कर्जा प्रवाह भएको तथ्याङ्क छ । यो भनेको ६ खर्ब हाराहाही हुन आउँछ । कुल प्रवाह भएकोमध्ये ३.७३ प्रतिशत निष्क्रिय कर्जाका रूपमा परिणत भएको छ । निष्क्रिय कर्जाभित्र ‘स्ट्याण्डर्ड’, ‘डाउटफूल’ र ‘ब्याड’ गरी तीन प्रकार छन् । यो हिसाबले समस्यामा परेको तथ्याङ्क ठुलै हुन आउँछ । यसमध्ये घरजग्गा क्षेत्रमै फसेको कर्जा कति छ भनेर यकिन तथ्याङ्क छैन ।

- घरजग्गाको क्षेत्रमा कुल प्रवाह भएको कर्जाको १२ प्रतिशतमात्रै रहेको बताउनुभयो । बैंकहरूले केन्द्रीय बैंकको नीति वा मापदण्ड भित्रै रहेर पनि बदमासी गर्दै घरजग्गामा ऋण प्रवाह गर्ने सम्भावना कत्तिको हुन्छ ? यही कारण बैंकहरू कारबाहीमा परेका छन् ?

सुरुमा हामीसँग घरजग्गा कारोबारका लागि नीति नै थिएन । पछि नीति नियम बन्दै गए र यतिबेला केही कडाइ भएको भन्दै व्यवसायीहरूले भनिरहेका छन् । सुरुमा सानो मात्रामा घरजग्गाको कारोबार हुन्थ्यो र कर्जा प्रवाह पनि न्यून मात्रामा हुन्थ्यो । तर, घरजग्गामा बैंकहरूले ठुलो कर्जा प्रवाह गर्न थाले र संसारभर नै हुनेजस्तो ‘बबलिङ’लाई मद्दत पुग्यो । यसमा बैंक फाइनान्सिङलाई निर्णायक मानिन्छ । कर्जा प्रवाह गर्दा घरजग्गालाई स्थिर सम्पत्ति मानेर गर्ने जुन प्रचलन छ, यस कारणले पनि नेपालको सन्दर्भमा बैंकहरू यतापट्टि आकर्षित हुन पुगे । यसपछि केन्द्रीय बैंकले घरजग्गा र रियलस्टेटमा सीमा तोक्नुपर्ने निष्कर्ष निकालेर मूल्याङ्कन र आम्दानीमा समेत सीमा तोकियो । ‘फेयर मार्केट भ्यालू’बाट कति प्रतिशत लगानी गर्न पाउने भन्ने विषय निर्धारण भयो ।

तुलनात्मकरुपमा ‘एसेस्ट प्राइस’मा ‘बबल’ आएपछि बैंक तथा वित्तीय संस्थाले कुल कर्जा प्रवाहको २५ प्रतिशतभन्दा बढी जान नपाइने व्यवस्था गरियो । मूल्य ह्वात्तै बढेपछि जोखिम बढेको आकलन गर्दै थप नियमन ग¥यो । बैंक तथा वित्तीय संस्थालाई केन्द्रीय बैंकले स्पष्ट नीति तथा व्यवस्था कायम गरेको छ । सो व्यवस्थाभित्र रहेर बैंकहरूले काम गर्ने गर्छन् । कर्जामा समस्या आयो भने प्रक्रिया पुर्याएर बैंकले आफ्नो नाममा ल्याउँछन् । यसमा सिधै बैंकले जग्गा वा घर खोस्न सक्ने स्थिति पनि छैन ।

- राष्ट्र बैंकले तोकेको नियमभित्र रहेर पनि बैंकहरूले बदमासी गरेको पाइन्छ ? तपाईं नियमनतर्फ पनि बसेर काम गर्दै हुनुहुन्छ । यसका केही उदाहरण छन् ?

यस प्रकारका उदाहरण धेरै छन् । नेपालको जग्गाको मापन, मूल्याङ्कन र अभिलेखीकरण गर्ने काम विद्युतीय माध्यमबाट गर्नुपर्ने हो । तर, सोअनुसार भएको छैन । गल्ती जानाजान मात्रै हुँदैन । यसमा कित्ता अर्कै पर्ने र मूल्याङ्कन सही ढङ्गले नहुने लगायतका समस्या देखिन्छन् । फाइनान्सिङ गरेकै भरमा कर्मचारी समस्यामा परेका उदाहरण पनि छन् । कतिपय अवस्थामा मालपोतका कर्मचारीसँग मिलेर बैंकका कर्मचारीले जानाजान बदमासी गरेका उदाहरण पनि छन् । कर्मचारीले कैफियत गरेको पाइएमा कारबाही गर्ने र आवश्यकताअनुसार केन्द्रीय अनुसन्धान ब्यूरो (सीआईबी) सँग सहकार्य गरेका अधिकांश उदाहरण छ ।

- केन्द्रीय बैंकले यतिबेला जसरी घरजग्गा र रियलस्टेट क्षेत्रलाई नियमन गरेको छ । देशभरको घरजग्गाको कारोबारलाई व्यवस्थित गर्नका लागि र अहिले बनिरहेका कुरूप सहरलाई व्यवस्थितमा बदल्नका लागि राष्ट्र बैंकले दर्ता भएका कम्पनीले मात्रै कारोबार गर्न पाउने र ऋण लिने व्यवस्था मिलाउन मिल्दैन ?

म यो प्रश्नको प्रतीक्षामा थिए । हामी तपाईंले गरेको प्रश्नको उत्तरतर्फ गाइडेड छौँ । कम्पनीका रूपमा दर्ता भएर आउने कम्पनीको हकमा ‘रिस्क एक्सपोजर’लाई एसेटमा कम अर्थात् १०० प्रतिशत मात्रै राखेका छौँ । दर्ता नभएका कम्पनीले गरेको लगानीलाई १५० प्रतिशतसम्म एसेट राख्नुपर्ने व्यवस्था राखेका छौँ । यसकारण, दर्ता नभएका कम्पनीले गर्ने कारोबारको मूल्य महँगो पर्न आउँछ । आफैँ बस्ने गरी बनाइएको पहिलो घर हो भने आम्दानीको ७० प्रतिशतसम्म लगानी गर्न पाउने व्यवस्था गरिएको छ । तपाईंले गरेको प्रश्नको उत्तरतर्फ नै हामी गइरहेका छौँ ।

१४ सय अमेरिकी डलर आम्दानी भएको मुलुकमा राज्यले ५० लाखसम्मको सीमा तोकिएको छ । यसबाट पनि कम्पनीबाट बनाइएको वा कारोबार गरिएको घरजग्गा मात्रै किनबेच होस् भन्ने केन्द्रीय बैंकको दीर्घकालीन लक्ष्य हो । जुन देशमा ९५ प्रतिशतभन्दा बढी कारोबार अनौपचारिक माध्यमबाट हुन्छ, जहाँ घरजग्गाको मूल्यको सूचक छैन । संस्थागत व्यवस्था गरिएको छैन र स्पष्टरुपका कानुनी व्यवस्था छैन । यस्तो अवस्थामा केन्द्रीय बैंकले कडा खालको नियमन नगरेको खण्डमा ‘एसेट बबलिङ’ हुन सक्ने स्थिति हुन्छ ।

सन् २००८ तर्फ विश्वभर घटे पनि अमेरिकामा घरजग्गाको मूल्य घट्दैन भनेर आकलन गरिन्थ्यो भन्ने भनाइ छ । एसेट प्राइसको बबलिङले विश्वको सबैभन्दा ठुलो अर्थतन्त्रलाई पनि नछाडेको देखियो । घरजग्गाको कारोबारमा अत्यधिक व्यवस्थित अमेरिकामा पनि मूल्यवृद्धिको चपेटाले समस्या पर्यो भने नेपालमा समस्या नआउने विषय नै रहेन । नेपालजस्तो उर्वर अर्थतन्त्र रहेको र पारदर्शीता पनि नभएको अर्थतन्त्रमा खुला छाड्दा समस्या आउन सक्छ भन्नेमा हामी जानकार छौँ ।

- बैंकको ऋण बिना ठुलो मात्रामा घरजग्गाको कारोबार हुने स्थिति छैन । यस्तो अवस्थामा केन्द्रीय बैंकले चाहेको खण्डमा दर्ता नभएका बाहेकका कम्पनी वा व्यक्तिलाई घरजग्गा ऋण प्रवाह नगर्ने व्यवस्था गर्न मिल्दैन ?

अहिले बढिरहेको घरजग्गाको मूल्यमा व्यक्तिगत रूपमा र संस्थागत रूपमा चित्त बुझेको छैन । नेपालमा कुनै फ्रेमर्वकमा बसेर कारोबार भएको स्थिति छैन । कुल कारोबारको ९५ प्रतिशत कारोबार दर्ताबिनै भइरहेको अवस्थामा दर्ता भएका ५ प्रतिशत हाराहारीलाई मात्रै ऋण दिने व्यवस्था गरियो भने समस्या हुन सक्छ । यसपछि फेरि तपाईं बोलाउनुहुन्छ र बजार र व्यापारी एकातिर, केन्द्रीय बैंक अर्कोतिर भनेर प्रश्न गर्नुहुन्छ । दर्ता भएकाभन्दा नभएका बढी भएको अवस्थामा कसलाई प्राथमिकतामा राख्ने भन्ने अर्को प्रश्न जन्मन सक्छ । व्यवस्थित ढङ्गले दर्ता भएर आउने र मूल्याङ्कन व्यवस्थित रूपले आउने र सूचक पनि हुँदा ‘लोन टू भ्यालू रेसियो’ लगायत सीमाङ्कनबाट माथि जान सोच्न सकिन्छ ।

- विदेशी मुलुकमा अन्य देशका नागरिकले फ्ल्याट किन्न पाउँछ वा अपार्टमेन्ट किन्न पाउँछ । हामीले यो पाटोलाई पूर्णरुपमा रोकेका छौँ । हामीले किन विदेशीलाई फ्ल्याट किन्न रोकेको होला ?

नेपालको प्रचलित कानुनी व्यवस्थाले विदेशी नागरिकलाई कुनै पनि स्थिर सम्पत्ति बेचबिखन गर्न नपाउने स्थिति छ । एनआरएनएहरूलाई बिक्री गर्न सक्ने व्यवस्था खुला छ । विदेशी नागरिकलाई नेपालको अपार्टमेन्ट वा फ्ल्याट अहिलेकै स्थितिमा बेच्न सक्ने देखिँदैन । अहिलेको सेवासुविधा र आकाश छुने मूल्यमा उनीहरू फ्ल्याट किन्छन्/किन्दैनन् भन्ने फरक पाटो भयो । काठमाडौँको राम्रो स्थानको हाउजिङ वा फ्ल्याट बेच्दा अमेरिकाको राम्रो ठाउँमा घर आउँछ भनिन्छ । विदेशी नागरिकलाई फ्ल्याट बेच्नेगरी अघि बढ्दै गर्दा व्यवस्थित सहर बनाउनुपर्छ । विदेशीले व्यक्तिसँग फ्ल्याट किन्ने स्थिति रहँदैन । यसका लागि व्यवस्थित कम्पनी पनि चाहिएला । सुरुमा हामीले एनआरएनएलाई नै प्राथमिकतामा राखेर अघि बढ्न सकेमा उत्तम हुन्छ ।

- निजी क्षेत्रले केन्द्रीय बैंकको कडा नीतिका कारणले घरजग्गाको कारोबार बढ्न नसकेको बताउँदै आइरहेको छ । यसमा ‘लोन टू भ्यालु रेसियो’ लगायतका विषय निजी क्षेत्रले उठान गरिरहेको छ । निजी क्षेत्रको यो गुनासोलाई तत्काल सम्बोधन गर्न सक्ने स्थिति कत्तिको छ ?

पहिलो विषयचाहिँ नेपाल राष्ट्र बैंकले घरजग्गा कारोबार र रियलस्टेट कम्पनीलाई हेर्ने नजरमा परिवर्तन ल्याइसकेको छ । दर्ता भएर औपचारिक रूपमा काम गरिरहेका कम्पनीहरूलाई सहजीकरण गरिसकेको छ । यसबाहेक, व्यवसायीले भनेजस्तो सानो मूल्यको घर र ठुलो मूल्यको घरलाई एउटै मान्दा र औसत नेपालीको आम्दानीलाई हेर्दा मासिक कमाइको ५० प्रतिशत मात्रै किस्ता तिर्न पाउने व्यवस्थालाई सम्बोधन गर्न सक्ने अवस्था रहन्छ । कतिपय आम्दानी प्यान वा भ्याटमा समेटिएका हुँदैनन् । मुख्यगरी कृषिजन्य आम्दानीलाई स्थानीय तहले प्रमाणीकरण गरिदिएको अवस्थामा सहजीकरण गर्न सकिन्छ । आम्दानीको अन्य स्रोतलाई बैंकहरूले ‘ग्रस इन्कम’कारुपमा लिन सकिन्छ । राष्ट्र बैंकले करयोग्य रकमको आधारमा मात्रै आम्दानी निकाल्ने भनेको छैन ।

सानो मूल्यको घर किन्दा ५० प्रतिशत किस्ता र ठुलो मूल्यको घरमा पनि ५० प्रतिशत नै किस्ता तिर्नुपर्ने व्यवस्थामा राष्ट्र बैंकले सोच्न सक्छ । एउटा सामान्य परिवारलाई मासिक खर्चका रूपमा २ लाख चाहिने अवस्था नरहन पनि सक्ने देखिन्छ । सोही कारण, यो व्यवस्थामा सोच्न सकिन्छ ।

एक्सक्लुसिभ स्टोरी

एक्सक्लुसिभ स्टोरी

युनिकोड

युनिकोड

मिति रूपान्तरण

मिति रूपान्तरण

प्रतिक्रिया